住宅ローン固定金利と変動金利の違い!固定金利とは?

2024.04.20

住宅ローンを組む際、悩むのはまず大枠で固定金利と変動金利のどちらにするべきなのかという問題ですよね。

住宅ローンは長期間になるので将来的なことは、誰にも分からないというのが正解なのですが当面どちらかを選択しなければなりません。

しかし、これまでの市場動向を見ていると国の政策金利が急に上昇するという予想はしにくいという反面、固定金利は上昇しながらも変動は低金利で持ち堪えているのが現状です。

住宅ローンのベースになっている短期プライムレートが上がっていくとは考えづらいというところで、過去に学ぶとすれば、とりあえず変動金利を選ぶのが通常の考え方かなと思います。

今の情勢を見ていると、この先は正直どうなるのかは分かりません。

だからと言って固定金利を否定しているわけではなく、高い返済額になっても世の中がどう変わっていくのか分からないので、金利が上がるリスクを背負いたくない人もいます。

それはそれで間違いではなく正解で、どんな世の中になっても動じることなく、毎月同じ金利で同じ返済額の方がリスクヘッジ出来るため良いと思う人は固定金利でも良いのではないでしょうか。

一つの考え方としては、今の低金利時代の間は変動金利で返済して、金利が上昇して変動金利が苦しくなってきた時に固定金利に融資先を変える借り換えをするというのも一つの方法です。

低金利の間に出来るだけ変動金利で返済して、その間に繰り上げ返済できるように返済原資を貯蓄していく、金利が上昇したタイミングで固定金利に借り換えて繰り上げ返済で残債を減らすということですね。

13年間の住宅ローン控除も条件は厳しくなってきたとはいえ、まだまだ有利な制度なので活用すればしばらくの間は出費も抑え気味に出来るのではないでしょうか。

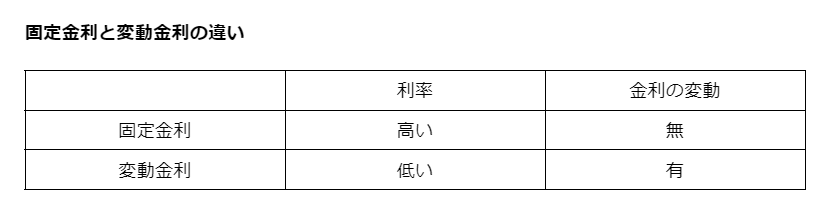

今回は住宅ローンの固定金利と変動金利の違いをしっかりと理解するコンテンツです。

再度、認識を高め今の時代に合った住宅ローンの選び方をもう一度原点に戻って考えていきましょう。

固定金利とは

固定金利の特徴は毎月の返済金額がどのような時代になっても変わらないことです。

例えば、日銀の金融政策が利上げの方向に向いたとしても、すでに借入した住宅ローンは全く影響なく同じ金利で推移していきます。

安心できるのはやはり固定金利なのですが、そもそもの金利が変動金利よりも高いので返済額は変動金利より多くなります。

固定金利のメリットデメリット

固定金利のメリットは住宅ローンの返済額の上昇リスクが回避できることにあります。

例えば、世の中の物価が上昇し生活費を圧迫することや子育て世帯は子供の教育費など予想外の出費に悩まされることがあります。

そんな時に住宅ローンまで上昇してはダブルどころかトリプルパンチをくらってしまうことになります。

反対に固定金利のデメリットは、単純に変動金利よりも利率が高いことです。

変動金利が低い金利を推移していればその格差は大きく、変動金利で借りている人よりも損した気分にはなりますよね。

また、固定金利の中でも当初固定金利のタイプを選択した場合は、期間が終了した時点で金利の更新があります。

その時の金利が左右するため金利が上昇し、毎月の返済額が上がってしまうリスクもあるので注意が必要です。

固定金利に向いている人

固定金利に向いている人は、将来の支出が高くなる可能性がある場合です。

つまり、住宅ローンの支払い中に子供が立て続けに大学へ進学するなど子供の歳が近い場合には結構出費が重なることがあるのです。

そういったタイミングでも家計を安定させるためには、住宅ローンは一定額の返済でいける固定金利が有利といえます。

また、繰上げ返済を計画している人や短い返済期間の方には当初固定金利タイプを選ぶと良いでしょう。

当初固定金利のタイプは、最初が低い金利で設定されているためその期間に完済すれば支払いの負担額は低くなります。